Publicações

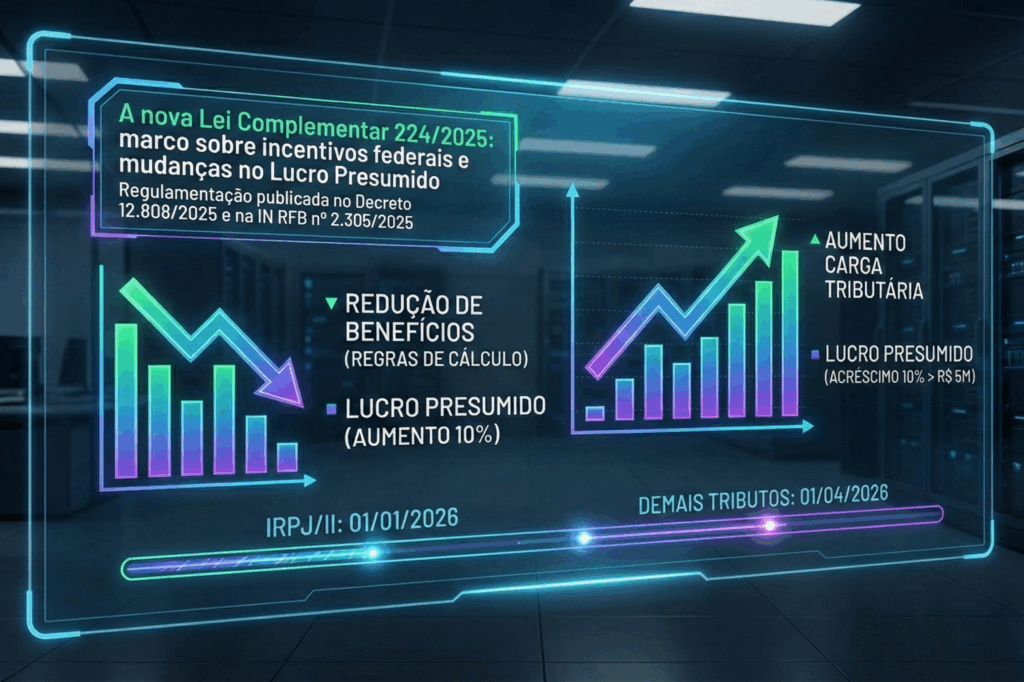

A nova Lei Complementar 224/2025: marco sobre incentivos federais e mudanças no Lucro Presumido

A recente publicação da Lei Complementar (LC) 224/2025, regulamentada pelo Decreto 12.808/2025 (publicado em 30/12/2025), e operacionalizada, em nível procedimental, pela Instrução Normativa RFB nº 2.305/2025, estabelece novas diretrizes para a concessão e redução de incentivos tributários no âmbito federal. A norma altera a Lei de Responsabilidade Fiscal (LRF) e impõe requisitos de transparência, avaliação de resultados e aumento de carga tributária.

Confira os principais impactos trazidos pela nova legislação.

Mecanismo de redução de incentivos

O Decreto 12.808/2025 e a IN RFB nº 2.305/2025, operacionalizam a LC 224/2025 e definem o “sistema padrão” para cada tributo, servindo de referência para a conversão de isenções e créditos. A medida impacta tributos como IRPJ, CSLL, IPI, II e contribuições previdenciárias.

As regras de cálculo para a redução dos benefícios são:

- Isenções: Alíquota equivalente a 10% da alíquota padrão.

- Alíquotas reduzidas: Aplicação de 90% da alíquota reduzida somada a 10% da alíquota padrão.

- Créditos: Aproveitamento limitado a 90%.

- Regimes por % da receita e Bases presumidas: Aumento de 10% na porcentagem aplicável ou nos percentuais de presunção.

Importante destacar que o decreto garante proteção parcial para créditos já escriturados até 31/12/2025, evitando a retroatividade econômica.

Impacto no Lucro Presumido

A norma classifica o regime de apuração do Lucro Presumido como um benefício fiscal. Com isso, empresas enquadradas neste regime sofrerão um acréscimo de 10% nos percentuais de presunção aplicáveis sobre a parcela da receita anual que exceder R$ 5.000.000,00. Na prática, isso implica um aumento esperado na base tributável e na carga de IRPJ/CSLL.

Limites e condições para novos incentivos

A LC 224/2025 veda a concessão, ampliação ou prorrogação de incentivos caso o total supere 2% do PIB, salvo se houver compensação. Novas concessões deverão apresentar metas objetivas, prazos definidos e estimativa de beneficiários.

As normas também preservam hipóteses relevantes. Há exclusões expressas, em especial para imunidades constitucionais, certos regimes e benefícios com fundamento constitucional específico (como Zona Franca de Manaus e Áreas de Livre Comércio), além de situações em que já tenha havido cumprimento de condição onerosa (investimentos em projeto aprovado até 31/12/2025), e outras exceções detalhadas na IN RFB nº 2.305/2025 (inclusive com lista específica de gastos tributários não alcançados pela redução linear).

Responsabilidade em apostas e Fintechs

Instituições financeiras e de pagamento poderão responder solidariamente pelos tributos sobre a exploração de apostas de quota fixa caso não adotem as medidas regulamentares exigidas. A norma prevê percentuais escalonados e um cronograma que se estende até 2028.

Recomendações e prazos

Diante do novo cenário, recomenda-se às empresas mapear benefícios, recalcular cenários fiscais, revisar contratos e adequar controles de compliance.

Quanto à vigência, a IN RFB nº 2.305/2025, inclusive, organiza a aplicação operacional: IRPJ e II a partir de 01º/01/2026, e os demais tributos abrangidos a partir de 01/04/2026 (sem prejuízo de particularidades por setor/benefício).

Nossa equipe encontra-se à disposição para quaisquer esclarecimentos.